Global Financial Meltdown Pruebas claras de que el gran Derivados crisis ha comenzado ahora

Por Michael Snyder,  Warren Buffett una vez se refirió a los derivados como "armas financieras de destrucción masiva", y era inevitable que se comenzarían a hacer estragos en nuestro sistema financiero en algún momento.

Aunque las cosas pueden parecer un tanto tranquila en Wall Street por

el momento, la verdad es que una gran cantidad de problemas está

burbujeando bajo la superficie. Como se verá más adelante, algo sucedió

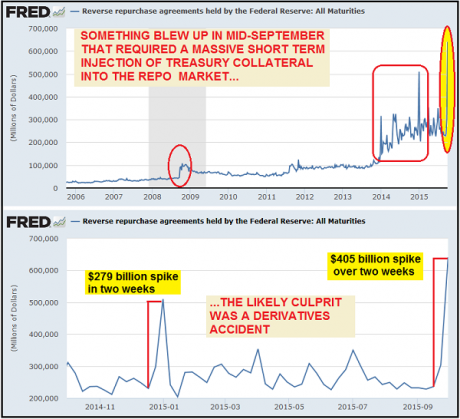

a mediados de septiembre que requiere un aumento sin precedentes de 405

mil millones de dólares de garantías del Tesoro en el mercado de repos. Yo sé - que suena muy complicado, así que voy a tratar de descomponerlo más simple para usted.

Al parecer, algunos muy grandes instituciones han comenzado a entrar en

una importante cantidad de problemas a causa de todas las apuestas

imprudentes que han estado haciendo. Esto es algo que he advertido que sucedería una y otra vez. De hecho, he escrito sobre ello tanto que mis lectores habituales son probablemente harto de oír hablar de ella. Pero esto es lo que va a provocar la crisis de nuestro sistema financiero.

Warren Buffett una vez se refirió a los derivados como "armas financieras de destrucción masiva", y era inevitable que se comenzarían a hacer estragos en nuestro sistema financiero en algún momento.

Aunque las cosas pueden parecer un tanto tranquila en Wall Street por

el momento, la verdad es que una gran cantidad de problemas está

burbujeando bajo la superficie. Como se verá más adelante, algo sucedió

a mediados de septiembre que requiere un aumento sin precedentes de 405

mil millones de dólares de garantías del Tesoro en el mercado de repos. Yo sé - que suena muy complicado, así que voy a tratar de descomponerlo más simple para usted.

Al parecer, algunos muy grandes instituciones han comenzado a entrar en

una importante cantidad de problemas a causa de todas las apuestas

imprudentes que han estado haciendo. Esto es algo que he advertido que sucedería una y otra vez. De hecho, he escrito sobre ello tanto que mis lectores habituales son probablemente harto de oír hablar de ella. Pero esto es lo que va a provocar la crisis de nuestro sistema financiero.

Muchos por ahí se molestan cuando comparo derivados de los intercambios en los juegos de azar, y tal vez sería más exacto describir la mayoría de los derivados como una forma de seguro. Las grandes instituciones financieras aseguran que han pasado la mayor parte del riesgo de estos contratos a los demás y lo que no hay razón para preocuparse de acuerdo con ellos.

Bueno, yo personalmente no compro sus explicaciones, y un montón de otras personas tampoco. En un nivel muy básico, primitivo, el comercio de derivados es el juego. Este es un punto que Jeff Nielson hizo muy elocuente en una pieza que se ha publicado recientemente ...

De particular preocupación, dijeron, era el uso de Glencore de instrumentos financieros como los derivados de cobertura de sus intercambios de bienes físicos contra las oscilaciones de precios. La compañía tenía $ 9800 millones en derivados brutos en junio de 2015, por debajo de $ 19 mil millones en tales posiciones al final de 2014, causando a los inversores a consultar a la compañía sobre el swing.

Glencore dijo a los inversores el número bajó tan drásticamente debido a los cambios en la volatilidad del mercado de este año, según personas informadas por Glencore. Cuando los precios varían considerablemente, puede aumentar el valor de las posiciones de cobertura.

El año pasado, hubo movimientos de precios extremas, sobre todo en el mercado de petróleo crudo, que se deslizaban desde alrededor de $ 114 por barril en junio a menos de $ 60 por barril a finales de diciembre.

Esa respuesta no era satisfactoria, dijo Michael Leithead, un gerente de cartera de fondos de bonos de EFG Asset Management, que gestiona $ 12 mil millones a finales de marzo y ha invertido en la deuda de Glencore.

De acuerdo a Bank of America, el sistema financiero mundial tiene cerca de 100 mil millones de dólares de la exposición total a Glencore. Así que si Glencore se declara en quiebra que va a ser un gran evento. En este punto, Glencore es probablemente el candidato más probable a ser "los próximos Lehman Brothers".

Y no se trata sólo de que Glencore está en problemas. Otros gigantes financieros como Trafigura están en profunda angustia también. En conjunto, el sistema financiero mundial tiene aproximadamente la mitad de un billón de dólares de exposición a estas empresas ...

Peor aún, ya que no es sólo Glencore que los bancos están expuestos a pero muy probable que el resto del espacio comercio de productos básicos, su exposición bruta sopla hasta un número simplemente impresionante:

Los medios de comunicación no está hablando mucho sobre nada de esto todavía, y que es probablemente una buena cosa. Pero detrás de las escenas, movimientos sin precedentes ya están teniendo lugar.

Cuando me encontré con la información que estoy a punto de compartir con ustedes, yo estaba absolutamente asombrado. Viene de inversión dinámica de investigación, y se nota muy claramente que no todo está "bien" en el mundo financiero ...

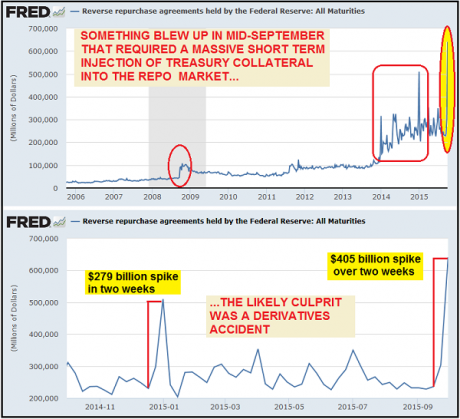

Algo ocurrió en el sistema bancario en septiembre que requiere una operación masiva de repo inversa con el fin de obligar a la inyección de garantía más grande jamás Tesoro en el mercado de repos. Normalmente, la Fed podría realizar pases pasivos de rutina como un medio para la gestión de la tasa de fondos federales. Sin embargo, como se puede ver en el siguiente gráfico, se han registrado picos repentinos hasta por la cantidad de pases pasivos que tienden a corresponder al algún tipo de crisis - la más obvia es el colapso de facto del sistema financiero en 2008:

Lo que en el mundo podría causar un aumento de esa magnitud?

Bueno, ese mismo artículo que acabo de citar vincula los problemas en Glencore con esta intervención sin precedentes ...

Lo que es aún más interesante es que la espiga-en pases pasivos se produjo al mismo tiempo - 16 de septiembre - que el mercado de valores se embarcó en un buceo acantilado de 8 días, con el S & P 500 cae un 6% en ese período de tiempo. Se habrá dado cuenta de que esto es casi al mismo tiempo que comenzó una caída en Glencore acciones y bonos. Se ha sugerido por los analistas que un defecto en los derivados de crédito, ya sea por Glencore Glencore o por entidades financieras que utilizan derivados para apostar en contra de ese evento sería análogo al "momento Lehman" que provocó el colapso de 2008.

La culpa de la caída general del mercado de valores se proyecta sobre la incapacidad de la Reserva Federal a elevar las tasas de interés. Sin embargo eso parece ser nada más que una historia de la cubierta inteligente para algo mucho más catastrófico que comenzó a desarrollarse a cabo la vista de las funciones generales de liquidez del sistema bancario mundial.

Ya en 2008, Lehman Brothers no era "perfectamente bien" un día y de repente se derrumbó la siguiente. Hubo problemas gestando bajo la superficie con suficiente antelación.

Bueno, lo mismo está sucediendo ahora en gigantes bancarios como Deutsche Bank, y en empresas de comercio de productos básicos, como Glencore, Trafigura y el Grupo Noble.

Y, por supuesto, una gran cantidad de peces más pequeños están empezando a implosionar también. He encontrado este ejemplo publicada en Business Insider el día de hoy ...

Sería difícil de hacer que incluso si estuviera realmente tratando de perder dinero a propósito.

Lamentablemente, este tipo de escenario va a repetirse una y otra vez a medida que aún más en esta crisis.

Mientras tanto, nuestros "líderes" siguen nos dicen que no hay nada de qué preocuparse. Por ejemplo, basta con considerar lo que el ex presidente de la Fed, Ben Bernanke, está diciendo ...

La mayoría de nuestros "líderes" o bien no entienden lo que está sucediendo o no están dispuestos a decirnos.

Así que eso significa que tenemos que tratar de resolver las cosas por nosotros mismos lo mejor que podemos. Y ahora mismo hay signos que nos rodean que otra crisis de 2008 de estilo ha comenzado.

Personalmente, espero que habrá muchos más días como hoy cuando los mercados eran relativamente tranquila y no muchas noticias importantes sucedieron en todo el mundo.

Por desgracia para todos nosotros, en estos días de paz y tranquilidad relativa están a punto de llegar a un final abrupto.

Warren Buffett una vez se refirió a los derivados como "armas financieras de destrucción masiva", y era inevitable que se comenzarían a hacer estragos en nuestro sistema financiero en algún momento.

Aunque las cosas pueden parecer un tanto tranquila en Wall Street por

el momento, la verdad es que una gran cantidad de problemas está

burbujeando bajo la superficie. Como se verá más adelante, algo sucedió

a mediados de septiembre que requiere un aumento sin precedentes de 405

mil millones de dólares de garantías del Tesoro en el mercado de repos. Yo sé - que suena muy complicado, así que voy a tratar de descomponerlo más simple para usted.

Al parecer, algunos muy grandes instituciones han comenzado a entrar en

una importante cantidad de problemas a causa de todas las apuestas

imprudentes que han estado haciendo. Esto es algo que he advertido que sucedería una y otra vez. De hecho, he escrito sobre ello tanto que mis lectores habituales son probablemente harto de oír hablar de ella. Pero esto es lo que va a provocar la crisis de nuestro sistema financiero.

Warren Buffett una vez se refirió a los derivados como "armas financieras de destrucción masiva", y era inevitable que se comenzarían a hacer estragos en nuestro sistema financiero en algún momento.

Aunque las cosas pueden parecer un tanto tranquila en Wall Street por

el momento, la verdad es que una gran cantidad de problemas está

burbujeando bajo la superficie. Como se verá más adelante, algo sucedió

a mediados de septiembre que requiere un aumento sin precedentes de 405

mil millones de dólares de garantías del Tesoro en el mercado de repos. Yo sé - que suena muy complicado, así que voy a tratar de descomponerlo más simple para usted.

Al parecer, algunos muy grandes instituciones han comenzado a entrar en

una importante cantidad de problemas a causa de todas las apuestas

imprudentes que han estado haciendo. Esto es algo que he advertido que sucedería una y otra vez. De hecho, he escrito sobre ello tanto que mis lectores habituales son probablemente harto de oír hablar de ella. Pero esto es lo que va a provocar la crisis de nuestro sistema financiero. Muchos por ahí se molestan cuando comparo derivados de los intercambios en los juegos de azar, y tal vez sería más exacto describir la mayoría de los derivados como una forma de seguro. Las grandes instituciones financieras aseguran que han pasado la mayor parte del riesgo de estos contratos a los demás y lo que no hay razón para preocuparse de acuerdo con ellos.

Bueno, yo personalmente no compro sus explicaciones, y un montón de otras personas tampoco. En un nivel muy básico, primitivo, el comercio de derivados es el juego. Este es un punto que Jeff Nielson hizo muy elocuente en una pieza que se ha publicado recientemente ...

Nadie "entiende" derivados. ¿Cuántas veces han escuchado que los lectores pensamiento expresado (por favor redondeo al millar más cercano)? ¿Por qué nadie entiende derivados? Para muchos; la respuesta a esa pregunta es que simplemente han estado pensando demasiado. Para otros; la respuesta es que no "piensa" en absoluto.Una institución financiera muy grande que parece estar en serios problemas con estas armas financieras de destrucción masiva es Glencore. Hubo un tiempo en Glencore se considera que es la décima empresa más grande en todo el planeta, pero ahora parece estar llegando a pedazos, y una gran parte de su problema parece estar ligado a los derivados. El siguiente proviene de Zero Hedge ...

Los derivados son apuestas. Esto no es una metáfora o analogía, o la generalización. Los derivados son apuestas. Periodo. Eso es todo lo que alguna vez fueron. Eso es todo lo que alguna vez puede ser.

De particular preocupación, dijeron, era el uso de Glencore de instrumentos financieros como los derivados de cobertura de sus intercambios de bienes físicos contra las oscilaciones de precios. La compañía tenía $ 9800 millones en derivados brutos en junio de 2015, por debajo de $ 19 mil millones en tales posiciones al final de 2014, causando a los inversores a consultar a la compañía sobre el swing.

Glencore dijo a los inversores el número bajó tan drásticamente debido a los cambios en la volatilidad del mercado de este año, según personas informadas por Glencore. Cuando los precios varían considerablemente, puede aumentar el valor de las posiciones de cobertura.

El año pasado, hubo movimientos de precios extremas, sobre todo en el mercado de petróleo crudo, que se deslizaban desde alrededor de $ 114 por barril en junio a menos de $ 60 por barril a finales de diciembre.

Esa respuesta no era satisfactoria, dijo Michael Leithead, un gerente de cartera de fondos de bonos de EFG Asset Management, que gestiona $ 12 mil millones a finales de marzo y ha invertido en la deuda de Glencore.

De acuerdo a Bank of America, el sistema financiero mundial tiene cerca de 100 mil millones de dólares de la exposición total a Glencore. Así que si Glencore se declara en quiebra que va a ser un gran evento. En este punto, Glencore es probablemente el candidato más probable a ser "los próximos Lehman Brothers".

Y no se trata sólo de que Glencore está en problemas. Otros gigantes financieros como Trafigura están en profunda angustia también. En conjunto, el sistema financiero mundial tiene aproximadamente la mitad de un billón de dólares de exposición a estas empresas ...

Peor aún, ya que no es sólo Glencore que los bancos están expuestos a pero muy probable que el resto del espacio comercio de productos básicos, su exposición bruta sopla hasta un número simplemente impresionante:

Para los bancos, por supuesto, Glencore no puede ser su única exposición en el espacio de comercio de productos básicos. Consideramos que otros vehículos como Trafigura, Vitol y Gunvor pueden figurar en los balances bancarios, así ($ 100 bn x 4?)Llámalo medio billón de dólares en una exposición muy altamente apalancada a los productos básicos: una clase de activos que ha sido aplastado en el pasado año.

Los medios de comunicación no está hablando mucho sobre nada de esto todavía, y que es probablemente una buena cosa. Pero detrás de las escenas, movimientos sin precedentes ya están teniendo lugar.

Cuando me encontré con la información que estoy a punto de compartir con ustedes, yo estaba absolutamente asombrado. Viene de inversión dinámica de investigación, y se nota muy claramente que no todo está "bien" en el mundo financiero ...

Algo ocurrió en el sistema bancario en septiembre que requiere una operación masiva de repo inversa con el fin de obligar a la inyección de garantía más grande jamás Tesoro en el mercado de repos. Normalmente, la Fed podría realizar pases pasivos de rutina como un medio para la gestión de la tasa de fondos federales. Sin embargo, como se puede ver en el siguiente gráfico, se han registrado picos repentinos hasta por la cantidad de pases pasivos que tienden a corresponder al algún tipo de crisis - la más obvia es el colapso de facto del sistema financiero en 2008:

Lo que en el mundo podría causar un aumento de esa magnitud?

Bueno, ese mismo artículo que acabo de citar vincula los problemas en Glencore con esta intervención sin precedentes ...

Lo que es aún más interesante es que la espiga-en pases pasivos se produjo al mismo tiempo - 16 de septiembre - que el mercado de valores se embarcó en un buceo acantilado de 8 días, con el S & P 500 cae un 6% en ese período de tiempo. Se habrá dado cuenta de que esto es casi al mismo tiempo que comenzó una caída en Glencore acciones y bonos. Se ha sugerido por los analistas que un defecto en los derivados de crédito, ya sea por Glencore Glencore o por entidades financieras que utilizan derivados para apostar en contra de ese evento sería análogo al "momento Lehman" que provocó el colapso de 2008.

La culpa de la caída general del mercado de valores se proyecta sobre la incapacidad de la Reserva Federal a elevar las tasas de interés. Sin embargo eso parece ser nada más que una historia de la cubierta inteligente para algo mucho más catastrófico que comenzó a desarrollarse a cabo la vista de las funciones generales de liquidez del sistema bancario mundial.

Ya en 2008, Lehman Brothers no era "perfectamente bien" un día y de repente se derrumbó la siguiente. Hubo problemas gestando bajo la superficie con suficiente antelación.

Bueno, lo mismo está sucediendo ahora en gigantes bancarios como Deutsche Bank, y en empresas de comercio de productos básicos, como Glencore, Trafigura y el Grupo Noble.

Y, por supuesto, una gran cantidad de peces más pequeños están empezando a implosionar también. He encontrado este ejemplo publicada en Business Insider el día de hoy ...

El 11 de septiembre, Abeto Alfa, un fondo de cobertura pequeña que forma parte de un grupo de inversión más grande, envió un breve informe a los inversores.Wow - ¿cómo posiblemente perder el 48 por ciento en un solo mes?

La carta decía que el fondo de $ 80 millones había perdido el 48% en un mes, según el informe de ejecución visto por Business Insider.

No hubo comentarios incluidos en la nota. No hay explicación. Sólo números fríos y duros.

Sería difícil de hacer que incluso si estuviera realmente tratando de perder dinero a propósito.

Lamentablemente, este tipo de escenario va a repetirse una y otra vez a medida que aún más en esta crisis.

Mientras tanto, nuestros "líderes" siguen nos dicen que no hay nada de qué preocuparse. Por ejemplo, basta con considerar lo que el ex presidente de la Fed, Ben Bernanke, está diciendo ...

El ex presidente de la Reserva Federal, Ben Bernanke, no ve ninguna formación de burbujas en los mercados globales derecho ahora.Estoy totalmente de acuerdo con esa última frase. Bernanke fue el que nos dice que no iba a haber una recesión en el 2008, incluso después de que ya se habían iniciado. Él no tenía ni idea en ese entonces y él no tiene ni idea de hoy.

Pero él no piensa que debe tomar su palabra para ella.

E incluso si lo hiciera, esa no es la pregunta correcta de todos modos.

Hablando en un evento de Wall Street Journal el miércoles por la mañana, dijo Bernanke, "no veo ningún principales mispricings obvias. Nada de lo que se parece a la burbuja de la vivienda antes de la crisis, por ejemplo. Pero usted no debe confiar en mí ".

La mayoría de nuestros "líderes" o bien no entienden lo que está sucediendo o no están dispuestos a decirnos.

Así que eso significa que tenemos que tratar de resolver las cosas por nosotros mismos lo mejor que podemos. Y ahora mismo hay signos que nos rodean que otra crisis de 2008 de estilo ha comenzado.

Personalmente, espero que habrá muchos más días como hoy cuando los mercados eran relativamente tranquila y no muchas noticias importantes sucedieron en todo el mundo.

Por desgracia para todos nosotros, en estos días de paz y tranquilidad relativa están a punto de llegar a un final abrupto.

No hay comentarios.:

Publicar un comentario