es.sott.net

Los aranceles de Trump penalizan a las multinacionales de EEUU y la imposición tributaria le falla a los estadounidenses

Los

aranceles de Trump se basan en doctrinas imperfectas anteriores a la

globalización, que penalizan a las multinacionales estadounidenses, como

lo demuestra Apple. No es China la que falla a los estadounidenses,

sino la imposición tributaria estadounidense, como lo demuestra Apple.

En la era anterior a 1914 y durante el período de entreguerras proteccionista, la integración económica mundial disminuyó drásticamente. Como las grandes empresas competían en gran medida en los mercados nacionales, sus actividades de valor eran principalmente nacionales. Después de la Segunda Guerra Mundial, el sistema de Bretton Woods, dirigido por Estados Unidos, garantizó un mayor grado de internacionalización, incluidos los déficits comerciales sistémicos de Estados Unidos desde 1971, décadas antes de los déficits con China.

A partir de entonces, en los años 80, las multinacionales estadounidenses comenzaron a recortar costes mediante la deslocalización (offshoring), a medida que una gran parte de la capacidad productiva se transfería a los mercados emergentes, especialmente a Asia. Así que hoy en día los "ecosistemas" de las multinacionales estadounidenses son cada vez más globales.

He aquí el dilema de Trump, en pocas palabras: Si bien los aranceles y las guerras arancelarias eran típicos de la era de la competencia interna hace un siglo, no funcionan en una era más global. Incluso los productos "hecho en China" incluyen diversos insumos de valor añadido de empresas multinacionales que producen, exportan y venden en China.

En un tuit reciente, Trump instó a Apple a fabricar en EE.UU., no en China. Es un mal consejo. A medida que los precios se disparen, la rentabilidad de Apple se desplomaría, ya que obtiene entre el 60% y el 70% de sus ingresos en el extranjero. Si la compañía cumpliera, su precio de fabricación se dispararía debido a los mayores costos de mano de obra y a la pérdida de manufactura avanzada, logística e infraestructura en China.

El iPhone no es un ejemplo marginal. Por sí solo representa un estimado de 16.000 millones de dólares del déficit comercial de EE.UU. con China.

"Hecho en China" no captura el valor agregado

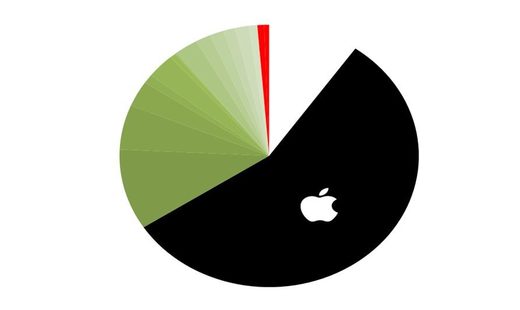

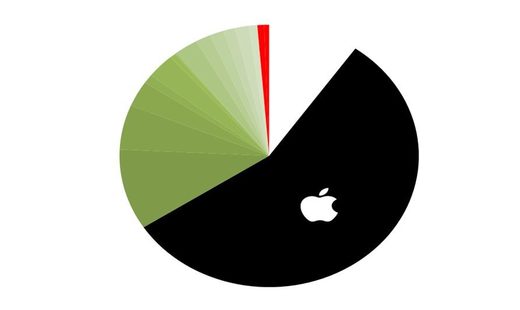

Dado que el iPhone por sí solo representa unos 16.000 millones de dólares del déficit comercial de Estados Unidos con China, usémoslo como ejemplo. Según los datos, el precio de venta inicial del iPhone X de Apple (64GB) era de 999 dólares. Los aranceles de la administración Trump se basan en la idea de que, dado que este teléfono inteligente se fabrica en China, todo el valor agregado es capturado en y por China, y por lo tanto, debe ser penalizada con aranceles elevados.

El desglose de los costos del iPhone X incluye tanto los costes de fabricación (378 dólares) como el valor compartido entre los distribuidores y Apple (621 dólares), que representa casi dos tercios de los costos totales. Otra cuarta parte del total consiste en varios componentes fabricados en Corea del Sur, Japón, EE.UU., Reino Unido, Suiza y Singapur.

La contribución clave de China está en los costos básicos de fabricación ($8) más los paquetes de baterías ($6), que son menos del 4 por ciento del costo de fabricación y del 1,4 por ciento del costo total del iPhone X:

© DifferenceGroup

Negro = Valor compartido entre distribuidores y Apple. Verde = Módulos fabricados en varias economías avanzadas. Rojo = Fabricación básica, paquetes de baterías en China. Blanco = Información no disponible. Fuente: DifferenceGroup, IHS Markit y Reuters

¿Es el

iPhoneX una excepción? No. Antes de la caída de Nokia, Europa capturó el

51% del valor agregado del teléfono inteligente Nokia N95, incluso

cuando era "Hecho en China", porque el montaje final (léase: China)

implicaba el 2% del valor añadido total.

Obviamente, la proporción del valor añadido chino difiere según las industrias y las empresas, aunque tiende a ser muy baja en el caso de las empresas multinacionales que operan en China, en particular en el ámbito de la tecnología avanzada. Lo mismo ocurre con las empresas que operan en la India o en otros mercados emergentes. El valor agregado de "Hecho en China" no va a China.

Es precisamente por eso que Beijing busca la rápida transición de China desde las exportaciones y la inversión hacia la innovación y el consumo. Después de todo, al igual que Apple y Nokia, los gigantes de la industria china -desde Huawei y Xiaomi hasta Oppo y Vivo capturan mucho más del valor agregado. Como ha instado el viceprimer ministro Liu, China debe innovar si quiere ser un líder mundial en ciencia y tecnología.

La imposición tributaria de EE.UU. le falla a los estadounidenses, no a China

Sin embargo, hay una diferencia fundamental. A través de la imposición tributaria, el éxito de Nokia benefició a los contribuyentes finlandeses y a sus inversionistas europeos. La mayoría de las multinacionales de la UE se ven limitadas por normas fiscales similares. Por el contrario, el éxito de Apple no se debe necesariamente a los contribuyentes estadounidenses, ya que muchas multinacionales estadounidenses, a diferencia de sus homólogas europeas, dependen de una contabilidad fiscal creativa o de paraísos fiscales.

En teoría, Apple debería ser el mayor contribuyente del mundo y pagar 38.000 millones de dólares en impuestos traídos desde el extranjero y "crear" 20.000 nuevos puestos de trabajo. Pero como Fortune ha informado, todo eso es un engaño. En lugar de ello, Apple planea recaudar una enorme cantidad de dinero del apoyo financiero a los impuestos corporativos de los republicanos. Actualmente tiene alrededor de 252.000 millones de dólares -más del 90% de su efectivo- en ganancias en el extranjero, donde puede evitar el pago de impuestos estadounidenses.

De hecho, antes de la revisión del código fiscal de Trump, Apple habría pagado 79.000 millones de dólares en impuestos si hubiera traído el dinero a casa. Pero no fue así. En cambio, dejó el dinero en efectivo en el extranjero durante años. Por lo tanto, sus ganancias en el extranjero se gravarán una sola vez con una tasa de repatriación del 15,5%. Todas las demás ganancias corporativas serán gravadas al 21% (menos que la tasa previa a Trump del 35%).

En la posguerra, el viejo refrán decía: "Lo que es bueno para General Motors es bueno para Estados Unidos". Lo que Apple y muchas otras multinacionales estadounidenses están haciendo hoy en día puede que no sea ilegal, pero es parte de un problema más amplio asociado con el declive de Estados Unidos.

Aquí está el resultado final: El problema no es la porción de China del 2%+ del valor agregado.

Las tarifas de Trump son una solución equivocada a un problema equivocado. La verdadera pregunta es por qué las ganancias lucrativas de las empresas estadounidenses rinden tan pocos beneficios a los estadounidenses comunes y corrientes, pero tan grandes beneficios para unos pocos y ricos empresarios internos.

En la era anterior a 1914 y durante el período de entreguerras proteccionista, la integración económica mundial disminuyó drásticamente. Como las grandes empresas competían en gran medida en los mercados nacionales, sus actividades de valor eran principalmente nacionales. Después de la Segunda Guerra Mundial, el sistema de Bretton Woods, dirigido por Estados Unidos, garantizó un mayor grado de internacionalización, incluidos los déficits comerciales sistémicos de Estados Unidos desde 1971, décadas antes de los déficits con China.

A partir de entonces, en los años 80, las multinacionales estadounidenses comenzaron a recortar costes mediante la deslocalización (offshoring), a medida que una gran parte de la capacidad productiva se transfería a los mercados emergentes, especialmente a Asia. Así que hoy en día los "ecosistemas" de las multinacionales estadounidenses son cada vez más globales.

He aquí el dilema de Trump, en pocas palabras: Si bien los aranceles y las guerras arancelarias eran típicos de la era de la competencia interna hace un siglo, no funcionan en una era más global. Incluso los productos "hecho en China" incluyen diversos insumos de valor añadido de empresas multinacionales que producen, exportan y venden en China.

En un tuit reciente, Trump instó a Apple a fabricar en EE.UU., no en China. Es un mal consejo. A medida que los precios se disparen, la rentabilidad de Apple se desplomaría, ya que obtiene entre el 60% y el 70% de sus ingresos en el extranjero. Si la compañía cumpliera, su precio de fabricación se dispararía debido a los mayores costos de mano de obra y a la pérdida de manufactura avanzada, logística e infraestructura en China.

El iPhone no es un ejemplo marginal. Por sí solo representa un estimado de 16.000 millones de dólares del déficit comercial de EE.UU. con China.

"Hecho en China" no captura el valor agregado

Dado que el iPhone por sí solo representa unos 16.000 millones de dólares del déficit comercial de Estados Unidos con China, usémoslo como ejemplo. Según los datos, el precio de venta inicial del iPhone X de Apple (64GB) era de 999 dólares. Los aranceles de la administración Trump se basan en la idea de que, dado que este teléfono inteligente se fabrica en China, todo el valor agregado es capturado en y por China, y por lo tanto, debe ser penalizada con aranceles elevados.

El desglose de los costos del iPhone X incluye tanto los costes de fabricación (378 dólares) como el valor compartido entre los distribuidores y Apple (621 dólares), que representa casi dos tercios de los costos totales. Otra cuarta parte del total consiste en varios componentes fabricados en Corea del Sur, Japón, EE.UU., Reino Unido, Suiza y Singapur.

La contribución clave de China está en los costos básicos de fabricación ($8) más los paquetes de baterías ($6), que son menos del 4 por ciento del costo de fabricación y del 1,4 por ciento del costo total del iPhone X:

© DifferenceGroup

Negro = Valor compartido entre distribuidores y Apple. Verde = Módulos fabricados en varias economías avanzadas. Rojo = Fabricación básica, paquetes de baterías en China. Blanco = Información no disponible. Fuente: DifferenceGroup, IHS Markit y Reuters

Obviamente, la proporción del valor añadido chino difiere según las industrias y las empresas, aunque tiende a ser muy baja en el caso de las empresas multinacionales que operan en China, en particular en el ámbito de la tecnología avanzada. Lo mismo ocurre con las empresas que operan en la India o en otros mercados emergentes. El valor agregado de "Hecho en China" no va a China.

Es precisamente por eso que Beijing busca la rápida transición de China desde las exportaciones y la inversión hacia la innovación y el consumo. Después de todo, al igual que Apple y Nokia, los gigantes de la industria china -desde Huawei y Xiaomi hasta Oppo y Vivo capturan mucho más del valor agregado. Como ha instado el viceprimer ministro Liu, China debe innovar si quiere ser un líder mundial en ciencia y tecnología.

La imposición tributaria de EE.UU. le falla a los estadounidenses, no a China

Sin embargo, hay una diferencia fundamental. A través de la imposición tributaria, el éxito de Nokia benefició a los contribuyentes finlandeses y a sus inversionistas europeos. La mayoría de las multinacionales de la UE se ven limitadas por normas fiscales similares. Por el contrario, el éxito de Apple no se debe necesariamente a los contribuyentes estadounidenses, ya que muchas multinacionales estadounidenses, a diferencia de sus homólogas europeas, dependen de una contabilidad fiscal creativa o de paraísos fiscales.

En teoría, Apple debería ser el mayor contribuyente del mundo y pagar 38.000 millones de dólares en impuestos traídos desde el extranjero y "crear" 20.000 nuevos puestos de trabajo. Pero como Fortune ha informado, todo eso es un engaño. En lugar de ello, Apple planea recaudar una enorme cantidad de dinero del apoyo financiero a los impuestos corporativos de los republicanos. Actualmente tiene alrededor de 252.000 millones de dólares -más del 90% de su efectivo- en ganancias en el extranjero, donde puede evitar el pago de impuestos estadounidenses.

De hecho, antes de la revisión del código fiscal de Trump, Apple habría pagado 79.000 millones de dólares en impuestos si hubiera traído el dinero a casa. Pero no fue así. En cambio, dejó el dinero en efectivo en el extranjero durante años. Por lo tanto, sus ganancias en el extranjero se gravarán una sola vez con una tasa de repatriación del 15,5%. Todas las demás ganancias corporativas serán gravadas al 21% (menos que la tasa previa a Trump del 35%).

En la posguerra, el viejo refrán decía: "Lo que es bueno para General Motors es bueno para Estados Unidos". Lo que Apple y muchas otras multinacionales estadounidenses están haciendo hoy en día puede que no sea ilegal, pero es parte de un problema más amplio asociado con el declive de Estados Unidos.

Aquí está el resultado final: El problema no es la porción de China del 2%+ del valor agregado.

Las tarifas de Trump son una solución equivocada a un problema equivocado. La verdadera pregunta es por qué las ganancias lucrativas de las empresas estadounidenses rinden tan pocos beneficios a los estadounidenses comunes y corrientes, pero tan grandes beneficios para unos pocos y ricos empresarios internos.

Sobre el autor Dan Steinbock es el fundador de Difference Group y ha sido director de investigación de negocios internacionales en el Instituto de India, China y América (EE.UU.) y profesor visitante en el Instituto de Estudios Internacionales de Shanghai (China) y en el Centro de la UE (Singapur). Para más información, vea differencegroup.net

No hay comentarios.:

Publicar un comentario