Por David Stockman. Publicado el martes, 3 de abril de 2018

Por David Stockman. Publicado el martes, 3 de abril de 2018Los pocos defensores maliciosos del actual estado financiero podrido actual son Ben White of Politico’s Money Morning. Así que no es sorprendente que salga esta mañana con el último meme Trumb-o-phobe de la central del pantano.

A saber, el renovado desvanecimiento bursátil es supuestamente toda la culpa de Donald debido a sus desquiciadas tormentas de tweets, iniciativas comerciales proteccionistas y ataques a la vaca sagrada del casino del momento, Amazon:

BIENVENIDO AL TRUMP SLUMP – El presidente Donald Trump está matando a su propio mercado bursátil. La tormenta de tweets del presidente que atacó a Amazon y sus acciones comerciales proteccionistas contra China y otras naciones ayudaron a aplastar al mercado bursátil el lunes, con el Dow cayendo más de 700 puntos en el comercio de la tarde antes de cerrar 458, o cerca del 2 por ciento.Lo anterior es simplemente pura basura adulterada, por supuesto. Es un homenaje al sesgo anti-Trump sin sentido que domina la prensa de la Ciudad Imperial y el sesgo de Recency sin contexto que pasa para el análisis financiero.

El Nasdaq, con tecnología avanzada, cayó aún más, liderado por una caída del cinco por ciento en Amazon luego de que el presidente desquiciera a la compañía por sus acuerdos de entrega con el Servicio Postal de los Estados Unidos. Dow, Nasdaq y S & P ya no están disponibles este año. El Dow ha caído un 11 por ciento desde su máximo histórico de 26,616 el 26 de enero, ingresando al territorio oficial de corrección.

Los operadores, los administradores del dinero y los economistas responsabilizaron el lunes a los recientes descensos a Trump, que pasó la mayor parte de 2017 alardeando casi todos los días sobre el aumento masivo de los precios de las acciones después de su elección y la aprobación del impuesto corporativo cortes.

Al menos en este asunto, el Donald definitivamente no es culpable porque no ha estado presente lo suficiente como para echarle la culpa o elogiar todo lo relacionado con la economía. El falso auge del mercado bursátil se ha estado gestando durante tres décadas debido a la locura monetaria del banco central; El impulso desde el día de las elecciones no refleja nada más que la fase final de una burbuja financiera horriblemente metastatizada que ahora ha llegado a su fecha de caducidad.

De hecho, nuestro despistado empresario de la industria de la medicina ha confundido el último suspiro de las robo-machines y dip-buyers por un respaldo de su cockamamie brebaje de proteccionismo, nacionalismo, populismo y desquiciado préstamo y gasto keynesiano. Entonces, en lugar de perforar la burbuja que identificó con precisión durante la campaña, pronto estará goteando con salpicaduras de implosión desde el peine hasta los pies.

Del mismo modo, el desgarro posterior a las elecciones del mercado no tiene nada que ver con un auge económico putativo de Trump porque no ha habido ninguno. Una tasa de crecimiento real del PIB del 2,0% o inferior ahora está prácticamente integrada en el pastel para el primer trimestre según las publicaciones económicas hasta la fecha. Eso equivaldría a una ganancia de $75 mil millones por encima del nivel anualizado del PIB real del cuarto trimestre.

En consecuencia, los primeros cinco trimestres de la economía de Trump habrán generado una ganancia promedio real en el PIB de $102 mil millones por trimestre. Por otra parte, durante los tres años anteriores (2014-2016) la tasa de crecimiento trimestral fue de $99 mil millones por trimestre.

Llamaríamos a eso una distinción sin diferencia. De hecho, la noción de que ha habido algún tipo de Trump fomentado la aceleración económica es, bueno, Fake News.

De hecho, lo que tenemos es una expansión de negocios laboriosa que se carga por la deuda y la ingeniería financiera — ambos regalos de un banco central deshonesto que ha estado infligiendo daño a la economía de la calle principal durante décadas.

Como hemos demostrado con frecuencia, las C-suites de América corporativa han estado extrayendo sus flujos de caja y balances a fin de obtener precios de acciones a corto plazo y paquetes de opciones sobre acciones, con lo cual se han reducido drásticamente las inversiones en productividad y crecimiento a largo plazo. Desde el cambio de siglo, de hecho, más de $20 trillones han sido desviados a acuerdos improductivos de fusiones y adquisiciones, recompras de acciones y resúmenes de todas las dimensiones.

No es de sorprender que esta desviación masiva de efectivo y capital hacia Wall Street haya dejado a la calle principal en un lugar seco. Lo que cuenta para el crecimiento y la productividad, por supuesto, es la inversión neta después de la inflación y la reposición del capital consumido en la depreciación y amortización del año en curso.

Como el gráfico deja en claro, no ha habido mucho de eso. La inversión neta real en 2016 todavía estaba un 28% por debajo de su nivel en el año 2000. Y en relación con el PIB real, la historia es aún más triste: El nivel promedio de inversiones netas en 1999-2001 fue del 3,8% del PIB, mientras que durante los tres años más recientes promedió solo el 2,5% del PIB.

Inversión fija neta real: Neto no residencial

Dada esta sombría tendencia a largo plazo en la inversión neta real, no es sorprendente que el crecimiento real de las ventas finales desde el pico previo a la crisis en 2007 haya caído a solo 1.3% por año, o solo un tercio de su histórica tendencia de 3.3%. Así que incluso si el Donald tenía una agenda honesta de dinero / crecimiento, que definitivamente no tiene, sería casi imposible sacar rápidamente a la economía de EE. UU. del bajo ciclo de crecimiento que se muestra en el siguiente cuadro.

Y eso nos lleva a la verdadera causa de la llamada depresión de Trump. Lo que está sucediendo es que los doctores keynesianos en la Fed han estado sacando a los niños y niñas en el casino de sus medicinas, y estos últimos ahora están empezando a sentirse tambaleantes.

Mientras que los tweets y las batallas políticas de Donald han sido los factores desencadenantes inmediatos de las recientes caídas, la verdadera causa es el renuente reconocimiento en el casino de que toda la épica recaudación de dinero de la Reserva Federal no ha logrado encender ninguna aceleración económica real, y que un cambio de ajuste de época en la política monetaria está sucediendo realmente — tanto aquí como en el extranjero.

De hecho, creemos que el número punk que se agregará al gráfico de barras a continuación cuando los resultados iniciales del Q1 sean publicados por el Departamento de Comercio en tres semanas será la gota que colmará el camello.

Después de eso, la expansión del negocio chocará contra su registro de expansión de la era tecnológica de los años 90 de 119 meses —– a pesar de los vientos en contra de los crecientes rendimientos de los bonos, el crecimiento vacilante en Europa y Asia y la fuerte desaceleración de la economía posterior a la coronación en China cobran intensidad.

La verdad es que Donald no ha hecho absolutamente nada para ayudar a la economía de los EE. UU. Desde el 20 de enero de 2017, pero se ha acumulado en inmensos daños al tropezar con la política fiscal más irresponsable en la historia moderna.

Sin embargo, con el déficit federal ahora apuntando a $1,2 billones o 6% del PIB en el próximo año, no hay forma de evitar una conflagración en los pozos de bonos. El “choque de rendimiento” resultante, a su vez, finalmente perforará la Gran Burbuja que se ha estado inflando desde que Greenspan entró en pánico en el momento del colapso bursátil de octubre de 1987 y lanzó la era actual de planificación central monetaria.

Aún así, cuando un brazo del gobierno estadounidense toma prestado a una tasa de $1,2 billones en el extremo superior del ciclo económico, mientras que el brazo de la banca central está lanzando bonos a una tasa anual (es decir, $600 mil millones) que supera el nivel pendiente tan recientemente como 2003, usted está hablando de una colisión fiscal / monetaria como nunca antes.

Inútil es decir que no existe la posibilidad de que la economía de EE. UU. Hinchada de la deuda pueda resistir la conflagración indemne. De hecho, se puede decir que la recuperación total de los nueve años se ha desperdiciado. Si nada más era al menos una oportunidad de moderadamente desapalancar la economía de los EE. UU. —- para que la normalización monetaria pueda ocurrir con una cantidad mínima de roturas e interrupciones en la calle principal.

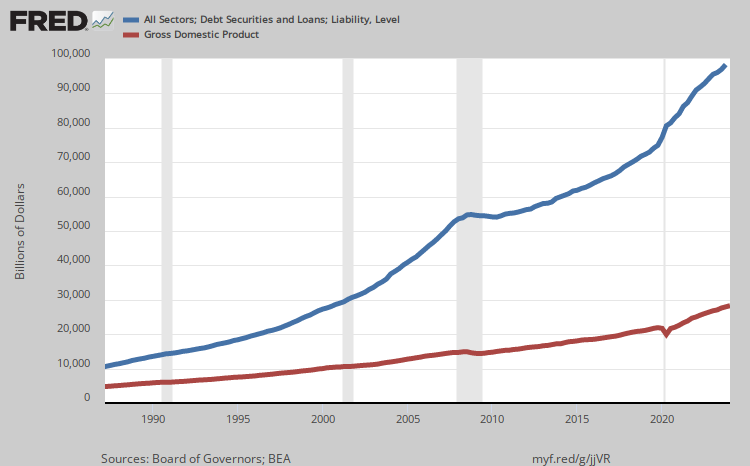

Por el contrario, no ha habido desapalancamiento en absoluto. Comparado con la norma moderna de 100 años (de 1870 a 1970) de una relación de ingreso de deuda nacional de 1.5X, el índice de apalancamiento nacional ahora está en 3.47X y eso prácticamente no es un cambio desde el nivel 3.58X que desencadenó el colapso financiero en 2008.

Dicho de otra manera, si EE. UU. Hubiera permanecido recto y angosto, y si no se hubiera lanzado a una LBO nacional en los últimos 35 años, la deuda total pública y privada pendiente sería de $30 billones, no los $68 billones que se muestran a continuación del informe de flujo de fondos de la Fed para el cuarto trimestre de 2017.

La ironía, por lo tanto, es que la economía de la calle principal está fallando porque está arrastrando alrededor de $38 billones de deuda adicional — sin embargo, se supone que debe ser rescatado por el mismo Rey de la Deuda.

Tomaremos a los subordinados sobre eso, pero también tomaremos nota de que Donald heredó una economía que fue apalancada en 3.49 veces el ingreso nacional en diciembre de 2016. Eso ni siquiera es una pequeña diferencia de donde estamos ahora.

Así que no culpes al Donald por el inminente día del juicio final. Heredó la actual deformación monetaria llena de deudas.

Y como todos los Presidentes antes que él —- desde que Ronald Reagan fue engañado por Wall Street para que abandonara su deseo de volver a un estándar de dinero duro al estilo de Bretton Woods —- él no tiene ni idea de cómo evitar el colapso financiero que está a la vuelta de la esquina.

Durante nuestra aparición en Cavuto Show hoy en Fox Business, ampliamos estos mismos puntos.

No hay comentarios.:

Publicar un comentario