es.sott.net

Goldman Sachs quiere una gran guerra o recesión para llenarse los bolsillos de nuevo -- Los Dueños del Circo -- Sott.net

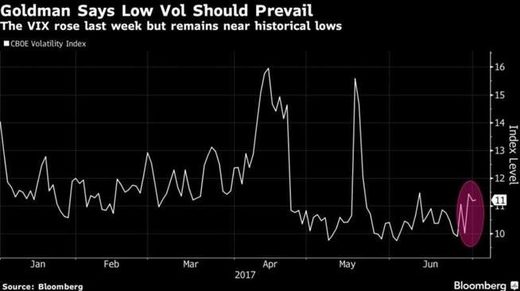

En los últimos tiempos, la volatilidad o, mejor dicho, la no volatilidad, se ha convertido en una preocupación creciente de analistas e inversores. Se ha visto con los últimos acontecimientos, que en otra época podrían haber puesto los mercados patas arriba: atentados terroristas, la victoria de Donald Trump o incluso el Brexit, aunque, tras el susto inicial al conocer el sorprendente resultado del referéndum, la sangre no ha llegado al río, y eso que un año después hay casi más dudas sobre cómo van a evolucionar los acontecimientos.

Y es que la

volatilidad se encuentra en mínimos históricos,

especialmente en el mercado de acciones que, además, se encuentra en

máximos. Un letargo que apenas sacudió la semana pasada el miedo a un

endurecimiento de las políticas monetarias por parte de los bancos

centrales, especialmente tras las declaraciones del presidente del Banco

Central Europeo (BCE), Mario Draghi, que apuntaban a que el regulador

estaba preparando la reducción de los estímulos.

De hecho, desde 1928, Goldman Sachs

solo ha identificado 14 episodios comparables con la situación actual

en la que los niveles de volatilidad del S&P 500 se encontraban en

los 10 o por debajo y con unos picos especialmente cortos en el tiempo.

Además, esos periodos han tenido de media una duración de entre 15 y 16

meses y solo en los años cincuenta, sesenta y noventa esa 'calma chicha'

duró más de tres años. Tan es así, que el periodo actual, que dura ya

un año, es el más largo desde la II Guerra Mundial.

En este sentido, desde el departamento de análisis del banco de

inversión estadounidense y en su informe diario de mercado, apuntan que "

para romper con el régimen de baja volatilidad es necesario un 'shock' grande, como por ejemplo una guerra o una recesión

".

"Mientras que la incertidumbre de los bancos centrales puede provocar

volatilidad en el corto plazo, es poco probable que sirva para provocar

un régimen de alta volatilidad", explican.

Así, aunque predecir el final de los periodos de baja volatilidad es

sorprendentemente complicado, lo cierto es que algunos inversores ya

están tomando posiciones por si este cambio se produce más pronto que

tarde. Por lo pronto, las llamadas 'calls' —derechos de compra— sobre el

VIX —el índice que mide la volatilidad— se han incrementado, mientras que los cortos sobre los futuros del mismo se han reducido.

Con todo, para los analistas de Goldman Sachs, "el riesgo de una recesión se mantiene relativamente bajo" y le dan una probabilidad del 25% de cara a los próximos dos años. Por otro lado, las rentabilidades especialmente bajas de los bonos incrementan el riesgo de que el 'shock' que sufra el mercado venga más bien por los tipos negativos por un endurecimiento mayor de las políticas monetarias que cierren la brecha entre las rentabilidades de los bonos y acciones.

En cuanto a las probabilidades de un conflicto bélico o geopolítico, que Goldman apunta al principio, no da más datos al respecto. Sin embargo, no es nueva esta posibilidad, teniendo en cuenta el comportamiento que han venido experimentando las empresas armamentísticas en bolsa y que hemos venido contando en El Confidencial.

De hecho, en los últimos tiempos, la sucesión de conflictos y tensiones internacionales, el aumento de las acciones bélicas en el llamado avispero de Oriente Medio —con Siria en el epicentro— y la creciente oleada de atentados terroristas han desatado las especulaciones sobre la proximidad de una gran guerra.

No hay comentarios.:

Publicar un comentario